失敗しないための「資産形成7か条」(その3)

いつもご覧いただき、ありがとうございます。

さて先々週から、「失敗しないための「資産形成7か条」」というテーマでコラムを書いており、今回が3回目となります。

まずは今回も、「7か条」のおさらいをいたします。

【おさらい】失敗しないための「資産形成7か条」

その1 何のための「資産形成」かを考えるべし!!

その2 手持ちの資金を分類し、「余裕資金」で行うべし!!

その3 自分の身を、よくわきまえるべし!!

その4 「投資」と「投機(ギャンブル)」は違うことを理解すべし!!

その5 商品や資金は、分散を心がけるべし!!

その6 暴落があっても、退場せずコツコツと続けるべし!!

その7 困りごとは、一人で悩むことなかれ!!

この「資産形成初心者への「7か条」」は、9~10月に開催した「まちゼミおたる」の参加者にお話しをした内容となります。

これまでファイナンシャル・プランナーとして学んできたことはもちろん、私自身がこれまでに経験してきたことも踏まえて、私が「勝手に」考えたものです。なので、あくまでも「ご参考」としていただき、ご自身で「アレンジ」を加えていただければと思います(実際、私自身も「アレンジ」を加えながら、現在に至っております)。

1 「投資」と「投機(ギャンブル)」は違います!

それでは本日は、「その4 「投資」と「投機(ギャンブル)」は違うことを理解すべし!!」から、ご説明をしたいと思います。

この「投資」と「投機(ギャンブル)」、混同しておられる方は多くいらっしゃいます。

特に、実際に株式投資などで損をされた方や、周りにそのような方がいる方などに、その傾向が強いように感じます。

確かに両者は、「お金が増えるチャンスもあれば、損する可能性もある」ことに関しては共通していますが、私は「全くの別物」だと考えています。

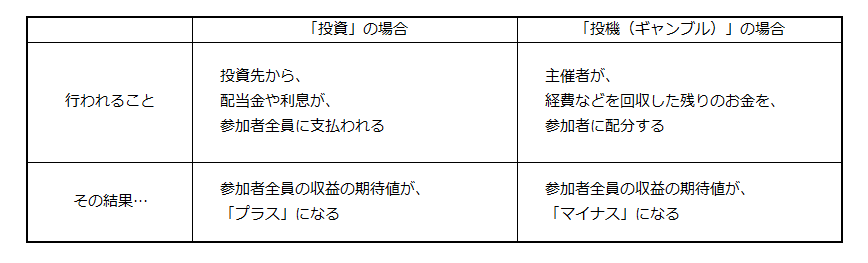

それはなぜかと言いますと、以下のような違いがあるからです。

【表】 「投資」と「投機(ギャンブル)」との違い

このことは、株価などの「値動き」などは考慮しておりませんので、確かに株価などが値下がりしたときに売却をして損失を確定すれば「損」となります。

ただ、このような「不確定要素」を除きますと、「投資」による収益の期待値は「プラス」(または「ゼロ」)となります。

これが「投機(ギャンブル)」との大きな違いであると、私は考えています。

2 分散投資を心がけましょう!

次は、「その5 商品や資金は、分散を心がけるべし!!」について、ご説明したいと思います。

私自身、20代後半から20年以上にわたり、個別株や投資信託を中心に投資を行ってきました。その中には、「この会社は絶対に大丈夫!」と考え、特定の1、2銘柄に「ドーン!」と集中投資をした時期もありました。

でも、今考えると、「何て恐ろしいことをしていたのだろう…」と思います。

一番それを感じたのは、2011年の「東日本大震災」の時でした。

その当時、電力株は業績も安定しており、配当利回りも2~3%あったことから、ご高齢の方が保有するにはまさにピッタリな業種と言えましたし、実際に私もそのようなイメージを持っていました。(現在ですと、そのように思われる方は少ないでしょうが)。

このため、具体的な会社名を出して恐縮ですが、多くのご高齢の方が「東京電力」の株式を保有していました。

しかし、そこで発生したのが、あの「東日本大震災」でした。

震災後どうなったかは、私が改めて説明するまでもないと思います。原発事故による巨額の賠償金の支払いなどで業績が一気に悪化し、震災前には2000円を超えていた株価が、2012年7月には120円まで値下がりしました(ちなみに現在の株価は400円台半ばです)。また、配当金は現在も無配が続いています。

当時、資産の大半を東京電力株で保有していて、巨額の損失を被った方も多くいらっしゃったと聞きます。投資は自己責任とはいえ、そのような方にとっては、本当に信じられない出来事だったと思います。

このことがあってからは、私自身も「どんな株にも絶対はない!」と強く思うようになり、集中投資は行わなくなりました。また、資産運用の主体も、個別株から投資信託になっていきました。

また、投資資金についても、特に初心者の方は時間分散(積立投資)を心がけたほうが良いと思います。

これについては、「ドルコスト平均法」という方法で、多くのFPも推奨しています。

暴落はいつやってくるか分かりません。資金を一括投入するより、コツコツと積立投資を行ったほうが、大損をする確率が小さくなることは間違いありません。

ただし、積立投資の場合でも、時間が経過すれば資金がだんだん大きくなります。そのため、積立投資における「出口戦略」はとても重要です。

今回は字幅の関係上、そのあたりの説明は省略しますが、また別の機会に書くことができればと考えております。

3 おわりに

今回は、7か条の「その4」と「その5」について、私自身の考えや体験談などを色々と書いてきましたが、皆様いかがでしたでしょうか。

特に最近投資を始めた方は、「コロナショック」による短期間の暴落はあったものの、ここ10年間はほとんどが上昇相場だったことから、大きな損失を被った経験をされた方は少ないのではないかと思います。

ただ、過去の歴史を振り返りますと、少なくとも10年に1度は「暴落」といえる出来事が起きています。

もちろん、今後も暴落が起きるかどうかは知る由もありませんが、今後も暴落に「備える」ことは常に必要ではないかと思います。

次回は、7か条の「その6」と「その7」をご説明し、本テーマの連載の最終回としたいと思います。また興味深くお読みをいただけますと、幸いです。

今回もお読みいただき、ありがとうございました。

次回もよろしくお願いいたします。