「生前贈与」による税制度の見直しについて

ご覧いただき、ありがとうございます。

前回から「令和5年税制改正大綱の2大ポイント」について書いていますが、前回は「第1のポイント」である「小額投資非課税制度(NISA)の抜本的な拡充」について書きました。

今回は「第2のポイント」である「生前贈与による贈与税・相続税の見直し」について書こうと思います。

「NISA」に関しては、岸田総理の強い意向もあって、まさに一気に決まったような印象でしたが、この「生前贈与による贈与税・相続税」については、以前から国が見直す考えを示していましたので、「ついに見直されたか…」といった印象です。

「生前贈与」を行う場合、一般に贈与税が発生しますが、この贈与税の制度については、「暦年贈与」と「相続時精算課税」という2つに大別されます。

このことについては、2022年8月12日付けコラムで書いておりますので、お手数ですがご参照ください。

今回は、これらがどのように改正されたのか?ということを書いていこうと思います。

1 「暦年贈与」が使いづらくなる?

さて、その8月12日付けコラムでも書いたように、現在の「生前贈与」の状況を見ますと、

生前贈与における贈与税の申告者数(令和3年)

・暦年課税制度の申告者数 … 約48万8千人

・相続時精算課税制度の申告者数 … 約4万4千人

となっており、暦年課税制度の申告者数が圧倒的に多くなっています。

また、暦年課税制度の申告者はやや増加傾向にありますが、相続時精算課税制度の申告者はやや減少傾向にあるようです。

(出典:国税庁「令和3年分の所得税等、消費税及び贈与税の確定申告状況等について」)

しかし、暦年課税による節税対策を、政府はかねて資産格差の拡大・固定につながるとして問題視しており、そこで贈与税全体の見直しが課題として浮上していました。

そこで、今回の税制改正大綱では、「暦年課税」制度が以下のように見直されました。

「暦年課税」制度の見直し(2024年1月1日以後の贈与に適用)

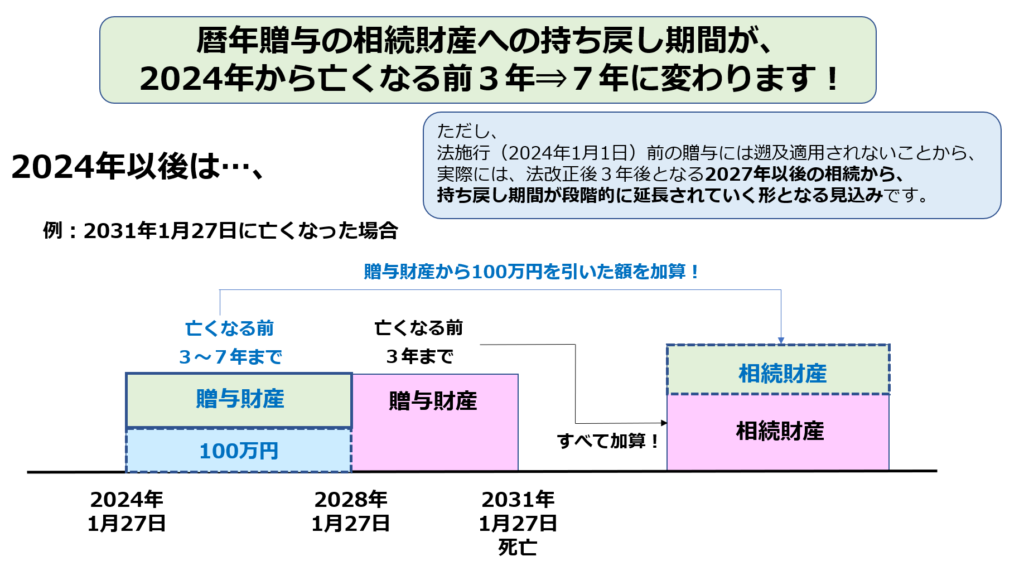

・暦年課税制度を使って行う生前贈与の相続財産への加算期間が、3年から7年となる。

・ただし、延長された4年間に贈与された分については、全体の贈与額から100万円を差し引いた額を相続財産に含めて加算する。

暦年課税制度は、死亡日以前3年間に贈与した財産は、相続の際、相続財産に「持ち戻す」こととなっています。

贈与した金額が年110万円以下の基礎控除の範囲内でも、贈与者の死亡日以前3年間であれば、相続税の対象になります。

この死亡前3年という持ち戻しの期間が、24年以降の贈与から7年に延長されます。亡くなる前の3年間に贈与された財産の扱いはこれまでと同じです。しかし、それより前の4年間に贈与された分については、全体から100万円を差し引いた金額を相続財産に含めて計算する必要があります。

このことを言葉で書いてもなかなか分かりづらいかと思いますので、簡単な図にまとめました。【図1】、【図2】をご覧ください。

【図1】現在の暦年課税制度

【図2】2024年以後の暦年課税制度

ただ、一時は、この「持ち戻し期間」が7年よりもっと長くなるのでは?といった報道もありましたし、また延長された4年間については100万円の非課税枠が設けられました。

このため、あくまで個人的な印象ですが、多少は世の中に配慮したのかな、というようにも感じています。

2 逆に、「相続時精算課税制度」が使いやすくなる?

逆に、「相続時精算課税制度」についても大きく変わることになりました。

特に、「相続時精算課税制度」で最も大きなデメリットと言われていた「少額の贈与でも、贈与税の申告をしなくてはならない」という部分に改正が加わりました。

「相続時精算課税制度」の見直し(2024年1月1日以後の贈与に適用)

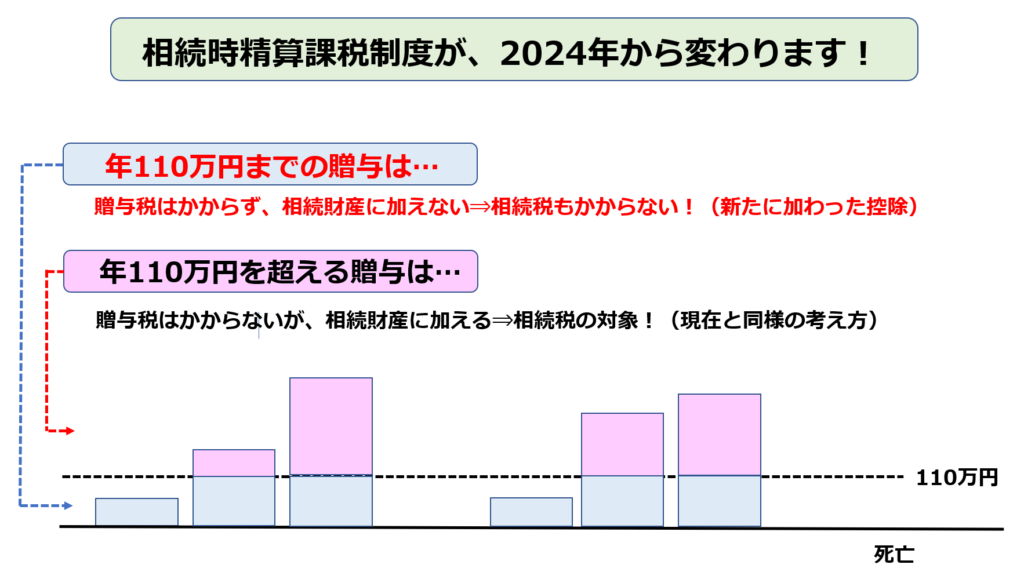

・これまでの贈与税の特別控除(累計2500万円)に、新たに「年110万円の基礎控除」の枠が追加される。

・追加された基礎控除枠内の贈与については、贈与税の申告を不要とする。

今回の改正で相続時精算課税制度に新たに「年110万円の基礎控除」の枠が加わります。2024年1月1以降、相続時精算課税制度を選択した人への贈与でも、年110万円までなら贈与税も相続税もかかりません。また、贈与税の申告自体も不要になります。

「これまでは『少額の贈与であっても申告が必要』などと、手続き面でもハードルが高かったため、相続時精算課税制度の利用件数が増えていませんでした。しかし『110万円までなら贈与税も相続税もかからず、申告もいらない』となれば、利用者側のメリットが大きくなるといえます。

こちらも言葉で書いてもなかなか分かりづらいかと思いますので、簡単な図にまとめました。【図3】をご覧ください。

【図3】2024年以後の相続時精算課税制度

しかし、8月12日付コラムでも書いたとおり、「相続時精算課税制度」は累計2500万円までの贈与については贈与税を非課税にできることが大きなメリットですが、贈与した財産は相続時に足し戻されることから、贈与時から相続時までの「課税の繰り延べ」に過ぎないともいえます。また、一度この制度を選択してしまうと、その選択をした贈与者から贈与を受ける財産については、その選択をした年分以降すべてこの制度が適用され、暦年課税に二度と戻ることはできません。 改正後もそれは変わりありませんので、引き続き注意が必要といえると思います。

3 おわりに

今回まで3回にわたって、「税制改正大綱」とは何か、そして「知っていただきたい「令和5年税制改正大綱」のポイント」について書きました。

そして今回は、「相続税・贈与税にかかる制度の見直し」について、ぜひ知っておきたいポイントを書きました。

今回の見直しにより、今まで多くの方が利用していた「暦年贈与」がやや使いづらくなる一方、「相続時精算課税制度」については、利用者側のメリットが大きくなりました。

果たして今後、「生前贈与」のやり方が「暦年贈与」から「相続時精算課税制度」に変わっていくのか、引き続き注目したく思っています。

また、実際にどの制度をどんなタイミングで活用するべきは、それぞれの年齢や資産状況などで変わってくると思います。

分からないことがありましたら、ご自身で解決しようとせず、一般的な事項でしたら、私のようなファイナンシャル・プランナーや税理士に、個別具体的な事項ならば税理士(税理士法で定める税理士の独占業務となります)に相談をしながら行うのが良いかと思います。

次回からは、また新たなテーマでコラムを書いていこうと思います。

今回もご覧いただきありがとうございました。次回もよろしくお願いいたします。